Дата получения зарплаты. Раньше это был последний день месяца, в котором была начислена зарплата. С 2025 года, согласно пп. 1п. статьи 223 Налогового кодекса, под датой выплаты зарплаты понимается день, когда деньги получены в кассе или перечислены на карту сотрудника.

Выплата привязана к чеку. Например, если работник получает аванс за июль 15-го числа, то выплата относится к доходу за этот месяц. Работник получил зарплату за июль 10 августа. Этот доход относится к августу, даже если работник винит июль.

Начисление и удержание подоходного налога должно производиться в соответствии со статьей 226, пункт 3 ФЗ РФ, на дату выплаты дохода. В настоящее время налог удерживается как с заработной платы, так и с авансовых платежей. При определении налоговой базы для исчисления налога на доходы физических лиц работодатели должны учитывать все выплаты работникам. Компенсация проезда или питания.

Доходы, не подлежащие налогообложению, перечислены в разделе 217 Налогового кодекса. К ним относятся, например, пособия по уходу за ребенком и компенсация за повышение квалификации.

Некоторые работодатели решили, что они больше не могут выплачивать авансы в виде фиксированной суммы или процента от зарплаты. Однако обязанность выплачивать работнику зарплату в первой половине месяца с учетом фактически отработанных часов определена в Трудовом кодексе и применяется без изменений.

Трудовой кодекс также устанавливает, что заработная плата за месяц должна быть выплачена не позднее 15 числа. Работодатель должен указать конкретную дату выплаты в трудовом договоре, а не крайний срок.

Изменены сроки выплаты и размеры аванса.

Новый расчетный период. Теперь период считается с 23-го числа предыдущего месяца по 22-е число текущего месяца. Налог за этот период нужно заплатить не позднее 28 числа.

Налоговая служба до 25 числа нового месяца обновляет сведения о сумме подоходного налога физических лиц, чтобы налоговая служба знала сумму, которую необходимо истребовать с единого налогового счета предпринимателя (ЕНВД).

Пример.

Это означает, что Иванов выплачивает аванс в 22-й день, а зарплату за последний месяц — в 7-й день. Заработная плата за июль и июнь и депонирование за июль были выплачены сотруднику 7 и 22 числа этого месяца. У бухгалтера есть три дня, чтобы уведомить ФНС о неуплате подоходного налога, и шесть дней, чтобы уплатить налог. Если предприниматель заплатит налог с опозданием, его могут оштрафовать на 20 % от суммы задолженности.

Чтобы избежать проблем, работодатели могут изменить дату платежа, чтобы у бухгалтеров было больше времени на расчет, подготовку документов и уплату налога. Например, перенести дату платежа на 25-е число месяца, а выплату зарплаты — на 10-е число. Тогда в следующем месяце у бухгалтера будет 15 дней на подачу уведомления и 18 дней на уплату налога.

Однако все может быть проще. Например, заведите онлайн-бухгалтерию для своего бизнеса. Например, такой сервис есть у АК Барс Банка. С его помощью предприниматели могут быстро выставлять счета-фактуры, рассчитывать налоги и отправлять отчеты в контролирующие органы. Все отчеты автоматизированы, а советы экспертов доступны 24 часа в сутки, 7 дней в неделю. Стоимость услуг начинается от 833° в месяц.

Правила оплаты.

Размер и дата выплаты заработной платы работникам определяются правилами внутреннего трудового распорядка в коллективных договорах или трудовых договорах.

Роструд не рекомендует выплачивать зарплату в последний день месяца. В противном случае сотрудники, принятые на работу до первого числа месяца, отработают месяц и получат только половину зарплаты. Это противоречит закону, который «защищает права всех работников на своевременную и полную оплату труда».

Метод расчета прогресса в 2025 году не изменился. Она может рассчитываться на основе фактически отработанных часов или в процентах от зарплаты сотрудника. Общая сумма зарплаты за месяц по отношению к нововведению остается прежней. Только во второй половине месяца сотрудник получает больше. Чтобы устранить этот дисбаланс, можно изменить время и процесс расчета.

Давайте рассмотрим, как рассчитывается аванс по новым правилам в зависимости от выбранного работодателем метода.

Выплачивается авансом в виде процента от зарплаты. Отпускные обычно устанавливались в размере 40 % от зарплаты, так как они обычно приходятся на первую половину месяца, когда сотрудник не работает. Также возможно, что в течение месяца сотрудник может заболеть и не выйти на работу в течение всего месяца.

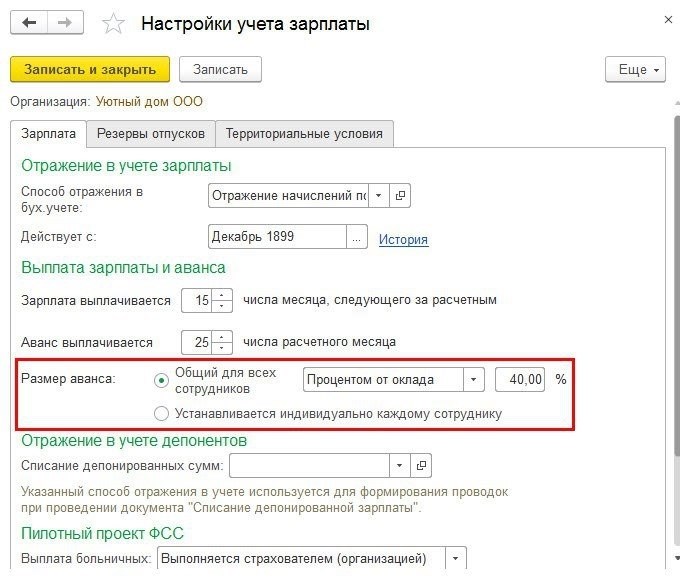

Вот как настроен расчет аванса в 1С Бухгалтерии 8. 3 (источник: profbuh8. ru)

Если ставка 40 % сохранится с 1 января 2025 года, то после вычета НДФЛ работник получит только 34,8 % от зарплаты. Это далеко не разумная полумесячная зарплата.

Фиксированную прибавку к зарплате можно было бы увеличить на 7-10 % до 47-50 % от оклада. Тогда сотрудник будет получать примерно такую же сумму в первой половине месяца.

Пример.

Компания А устанавливает ставку аванса в размере 40 % от оклада. Оклад сотрудника составляет ₽ 30 000. До 1 января 2025 года сотрудник получал 30, 000 x 40% = 12, 000 ₽ в первой половине месяца. С суммы аванса не был удержан подоходный налог в размере ₽1, 560.

С 1 января 2025 года работник получает 12, 000 — 1, 560 (подоходный налог) = ₽10, 440.

Выяснилось, что сотрудник отработал полмесяца и получил чуть больше трети зарплаты. Поэтому работодатель решил увеличить размер аванса до 46 % от зарплаты. После этого работник получает аванс за вычетом НДФЛ, 30 000 х 46 % — 13 % = 12 006 ₽.

Работодатель может не менять расчет аванса, но это приведет к недовольству сотрудника и даже к жалобе в трудовую инспекцию.

Работнику выплачивается аванс за фактически отработанные часы. Работник получает деньги исходя из количества фактически отработанных дней в первой половине месяца. Размер аванса может меняться от месяца к месяцу.

Пример.

Компания А платит водителю зарплату в размере ₽40, 000. В январе 2025 года было всего 17 рабочих дней и только 5 рабочих дней в первой половине месяца. Рассчитав фактическое количество отработанных дней заранее, водитель получает 40, 000 / 17 х 5 — 13% = ₽10, 235.

А в феврале было 18 рабочих дней, 11 из которых пришлись на первую половину месяца, за которые водитель получил аванс: 40, 000 / 18 x 11 — 13 % = 21, 266 ₽.

Многим сотрудникам не нравится такой способ расчета, и их недовольство усугубляется, когда сумма аванса уменьшается на сумму подоходного налога. Разница в сумме авансовых платежей из месяца в месяц может быть очень большой.

Чтобы сотрудники получали примерно одинаковую сумму каждый месяц, выгоднее перейти на процентный расчет. Однако если сотрудник находится на больничном, можно учитывать фактически отработанные часы.

Пример.

Заработная плата сотрудника составляет 30 000 ºC. Размер аванса установлен в размере 46 % от оклада. В первые две недели января 2025 года пять рабочих дней. Фактически сотрудник отработал два дня по болезни. Сумма аванса составляет 30 000 х 46% / 5 дней х 2 дня — 13% = 4. 802. 4₽.

Какие выплаты сотрудникам должны быть включены в депонирование?

В депозит включаются такие выплаты, как ночные и праздничные дни, вознаграждения за услуги и профессионализм. В связи с нововведением бухгалтеры могут столкнуться с трудностями при расчете детских и удержании налога с зарплаты руководителей.

Как удержать налог на детей. С начала 2025 года детские назначения по-прежнему осуществляются ежемесячно. Это можно сделать как при расчете аванса, так и при начислении зарплаты: письмо ФНС от 22.11.09 БС-4-11/15099@.

Пример.

Водители ООО «Нива» имеют право на стандартную скидку на детей. Заработная плата водителя составляет 45 000 °C, аванс оценивается в 45 % от зарплаты. Стандартная скидка на одного ребенка составляет ₽ 1, 400.

Бухгалтер применил январскую скидку при расчете аванса за этот месяц 25 числа. Подоходный налог физического лица с учетом скидки составил: ((45, 000 х 45%)-1. 400) х 13% = 2, 450. 5 Водитель получил: 45, 000 х 45%-2, 450. 5 = 17, 800₽.

Целесообразно применять скидку на последний платеж месяца. По ней можно рассчитать, превысил ли доход сотрудника 350 000 с начала года. Если сумма дохода превышает лимит, право на скидку теряется после этого месяца.

Звание руководителя удерживается. До 1 января 2025 года подоходный налог удерживался с физических лиц, а затем удерживался один раз в месяц. По новым правилам подоходный налог исчисляется дважды в месяц и должен удерживаться со всех выплат, как с авансов, так и с зарплаты.

По закону, удержанный налог рассчитывается в зависимости от суммы, оставшейся после уплаты налога. Кроме того, подоходный налог по своей природе в настоящее время рассчитывается по платежам и, следовательно, также должен быть уплачен по платежным ведомостям.

Вероятно, в ближайшем будущем появятся дополнительные разъяснения по новым правилам. Также следует обратить внимание на новые сроки представления отчетности и уплаты налогов и, при необходимости, изменить график работы сотрудников и даты выплаты заработной платы.