Данный отчет предназначен для выявления информации об амортизационных группах и информации о налоговых льготах по известным кодам ОКОФ ОК 013-2014.

ВНИМАНИЕ: Соблюдение этих рекомендаций — основа качества данных в информационных системах и ключ к цифровой информации, безопасности и бизнесу, а также личному профессионализму.

Общие сведения.

Внимательно используйте предупреждающие знаки и изучайте сообщения.

ОКОФ ОК 013-2014 для этих позиций выбирается только с кодом ОКПД2, указанным производителем (для отечественных производителей), и с кодом ТН ВЭД, указанным поставщиком (для импортной продукции). Для уточнения выбора можно использовать переходный ключ ОКОФ ОК 013-94, если коды аналогичных товаров (см. выше) задокументированы.

| Код: | 330. 29. 20. 21. 110. |

| Описание: | Общий контейнер (общего назначения) |

| Примечание: Информация об изменениях, происходящих в выбранном коде. |

Относится к классификатору ОКОФ (ОК 013-2014 СНС 2008), ОКПД2 (ОК 034-2014 CES 2008) и ОКВЭД 2 (ОК 029-2014 CEDES Rev. 2).

Относится к классификатору ОКОФ (ОК 013-2014 СНС 2008), ОКПД2 (ОК 034-2014 CES 2008) и ОКВЭД 2 (ОК 029-2014 CEDES Rev. 2).

Как учесть контейнер

Контейнеры и занимаемые ими площади относятся к основным средствам. Потому что их стоимость предельна, а срок службы превышает один год. Согласно сортировщику ОКОФ, грузовые контейнеры относятся к группе 330. 29. 20. 21, а к зданиям применяется общий код 330. 29. 20. 21. 110. Согласно классификации основных средств, контейнеры входят в пятую-седьмую амортизационные группы. Малоценные контейнеры являются материальными затратами как для целей бухгалтерского учета, так и для целей налогообложения.

Контейнеры, блок-кондиционеры, блок-боксы и объемные блоки — это крупногабаритная тара, которая обычно имеет полную заводскую готовность (ГОСТ Р 58759-2019 статья 13). Контейнеры бывают следующие.

Учитывайте контейнеры в составе основных средств, если затраты превышают установленные учетной политикой лимиты и имеются все признаки основных средств по ПБУ 6/2020.

Занесите покупную цену контейнера с характеристиками основного средства в соответствии с МСФО (IAS) 6/2020 на счет 08 или счет 07 в соответствии с правилами МСФО (IAS) 26/2020. Когда объект будет готов к использованию, переведите его на счет 01.

При наличии признаков основного средства в соответствии с МСУ 6/2020 затраты на приобретение или строительство контейнерного склада следует отразить на счете 08. Ведите учет капитальных вложений в основные средства в соответствии с правилами ФАС 26/2020, как в случае самостоятельного строительства, так и в случае заключения договоров. Когда объект будет готов к использованию, переведите его на счет 01. См. рекомендации по составлению бухгалтерских проводок по учету капитальных вложений и строительства.

Срок полезного использования контейнера (тары) для целей бухгалтерского учета определяется исходя из предполагаемого периода его использования. При этом следует учитывать технические характеристики объекта, нормативные акты, договоры и другие ограничения (п. 9 ПБУ 6/2020). Срок полезного использования оборудования и контейнеров для сбора отходов составляет не менее пяти лет (п. 2.18 ОСИ 22-1643-85). Срок определяется в момент регистрации объекта и периодически пересматривается (ст. 37 ПБУ 6/2020).

Если организация арендует контейнер, то его учет ведется с учетом правил ПБУ 25/2018 «Учет аренды». При отсутствии права на исключение из ФАС проводки в журнале зависят от вида аренды (операционная или финансовая) и метода учета, утвержденного в учетной политике.

Для целей налогового учета контейнер (тара) является основным средством, если его стоимость превышает 100 000 рублей и он учитывается в составе амортизируемого имущества на основании пункта 1 статьи 256 Налогового кодекса (пункт 1 статьи 257 Налогового кодекса). . Более мелкие предметы нужно учитывать в составе материальных расходов (подпункт iii пункта 1 статьи 254 НК РФ).

Амортизационную группу по контейнерам нужно определять на основании классификации основных средств (утверждена постановлением № 1 от 1 января 2002 года). Например, контейнеры общего назначения (контейнеры общего пользования) относятся к шестой амортизационной группе (см. таблицу ниже). Срок полезного использования определяется с учетом данных производителя.

Таблица. Амортизационные группы для контейнеров

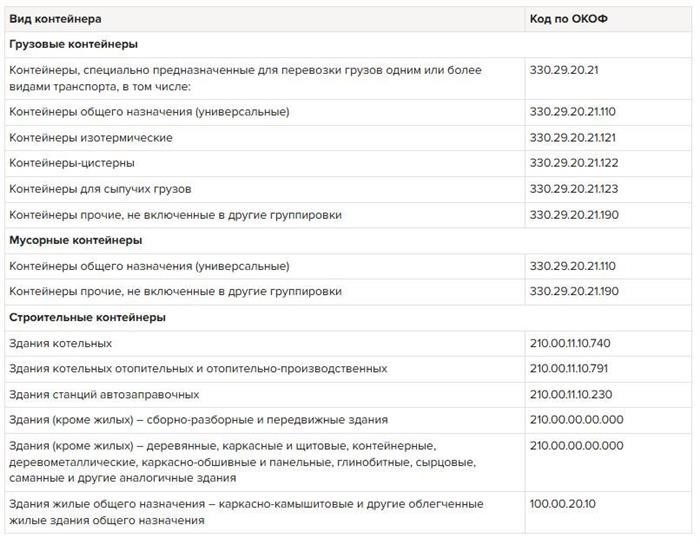

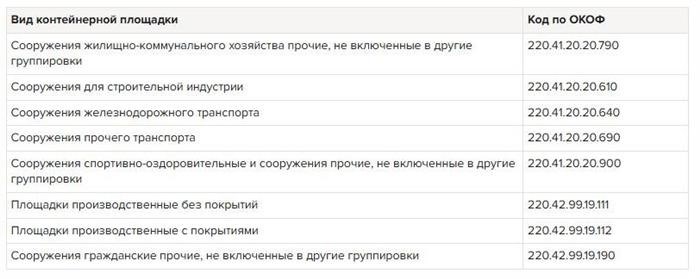

Выберите код контейнера в соответствии с классификатором основных средств ОКОФ, учитывая его функциональное назначение. Например, для блок-контейнера для размещения котельной — код 210. 00. 11. 10. 740. Для контейнерной площадки для мусоросборников универсальный код ОКОФ для строительства — 220. 41. 20. 20. 790.

Панель. Расшифровка кодов ОКОФ для контейнеров.

Контейнеры не облагаются налогом на недвижимость, если мобильное сооружение или отдельное здание характеризуется как мобильное в соответствии с ГОСТ Р 58759-2019. Признаков недвижимого имущества нет. Ведь оно не имеет прочной привязки к местности (фундамента) и может быть перемещено на другое место без ущерба. Это касается грузовых, мусорных и строительных контейнеров (п. 1 ст. 374 ГК РФ, ст. 130 ГК РФ).

Называние контейнера резиденцией или нерезидентом промышленного здания с признаками собственности в соответствии со статьей 130 Гражданского кодекса облагается налогом на недвижимость в соответствии с Общими правилами.

По общему правилу, контейнеры не являются обособленными объектами. Согласно классификатору Окова, они не обладают самостоятельными полезными свойствами, а являются лишь вспомогательными сооружениями, улучшающими полезные свойства участка. В отличие от зданий, при перемещении объектов не разрушаются структурные элементы. При смещении они не теряют свойств, необходимых для их дальнейшего использования. Такой вывод был сделан в решении Верховного суда от 24. 03. 2022 г. по делу № 301-ЭС22-1757 по делу № А29-7664/2019. Помимо прочего, суд распространил его на пространства (асфальт, бетон, щебень). Его можно смело применять к ситуациям, аналогичным рассмотренным судом.

При покупке контейнера (контейнерной площадки) примите к вычету входной НДС, предъявленный продавцом. Правила общие. Вы обязаны это сделать, и все условия для вычетов соблюдены. Есть счет-фактура, и объект принят к учету, например, по действиям, облагаемым НДС. Срок уценки основных средств — три года с момента отражения расходов на счете 08.

Если вы строите контейнеры (контейнерные площадки) для собственных нужд и выполненные работы являются капитальными, вы начисляете НДС на затраты по строительно-монтажным работам, выполненным для собственного потребления (ст. 146, п. п. 159-2 ГПК). При этом к вычету можно принять как НДС по расходам, так и начисленный НДС по строительно-монтажным работам.

Некоторые услуги российских компаний и индивидуальных предпринимателей, связанные с тарой, облагаются НДС по нулевой ставке. В частности, это поставка контейнеров для международных перевозок, перемещения между территориями Российской Федерации для экспорта и пополнения, некоторые транспортные перевозки по территории Российской Федерации, а также оказание услуг по передаче отдельных работ, освобождающих контейнеры 2. 1, 2. 7. 3. 1, 9. 1 (1) ст. 164 НК РФ).

В составе статьи «доходы» расходы на приобретение или строительство контейнеров (контейнерных станций) не влияют на расчет налога при упрощенном режиме налогообложения (ст. 346.14 НК РФ). Объектом «расходов без учета доходов» является амортизация и признаки расходов, превышающих 100 000 руб. Он считается основным средством (ст. 346.16, пп. 1 п. 1 НК РФ).

Контейнеры «расходы минус доходы» без признаков амортизации или стоимости ниже 100 000 рублей объекта нужно исключить как материальные расходы (подпункт 5 пункта 1 и статья 346. 16, подпункт 3 пункта 2 статьи 2, подпункт 1 пункта 2 НК РФ). .